Növekszik a hitelvállalási kedv Magyarországon

A bérek növekedése, valamint a kedvező hitelkonstrukciók, a kamatkörnyezet nagyban hozzájárultak ahhoz, hogy Magyarországon ismét növekedésnek induljon a hitelvállalási kedv. Cikkünkben most a különböző tendenciákat vizsgáljuk meg.

Még mindig elővigyázatos a magyar

Régóta az elővigyázatosságra törekszünk: a pénzügyi biztonságot preferáljuk; még az alacsony kamat sem veheti fel a versenyt a legtöbb esetben a biztonságérzettel. A fogyasztóbarát lakáshitel 2017-ben jelent meg a piacon, mely következtében jelenleg elmondható, hogy az újonnan felvett lakáshitelek több, mint 70 százaléka évekre fix törlesztőrészlettel vehető fel.

Trencsán Erika hitelszakértő a fix kamatozású hitelek kapcsán elmondta, a teljes magyar hitelállomány több, mint 60 százaléka változó kamatozású, azonban az ügyfelek ezt csupán a törlesztőrészletek emelkedése után kezdik el kiváltani. Emellett felhívta a figyelmet arra, hogy a szakértők általánosan a kamatok növekedését jósolják, így aki a változó kamatozású, nem biztonságos hitellel rendelkezőknek most érdemes elgondolkodni a hitelkiváltásról.

Az ingatlanok áremelkedése szintén befolyásolóan hat a biztonságérzetre. Alapvetően az ingatlanárak emelkedéséről beszélünk az elmúlt években, ebből következik, hogy a lakáscélok általánosságban nagyobb hitelösszeggel érhetők el. Ez az összeg sokaknak már magában ijesztően hathat, így még inkább a pénzügyi stabilitásra helyezik a hangsúlyt; a jövedelemterhelhetőség miatt életszerűbb, hosszabb kamatperiódusú hitelek felvételére törekszenek.

Az otthonteremtés a cél

A Magyar Nemzeti Bank adataiból kiderül, hogy a magyar háztartások 2018-ban majdnem 1500 milliárd forint értékben kötöttek új lakás- és fogyasztási hitelszerződéseket. Ezzel háromszorosával nőtt a lakáshitel-állomány a tavalyi évben.

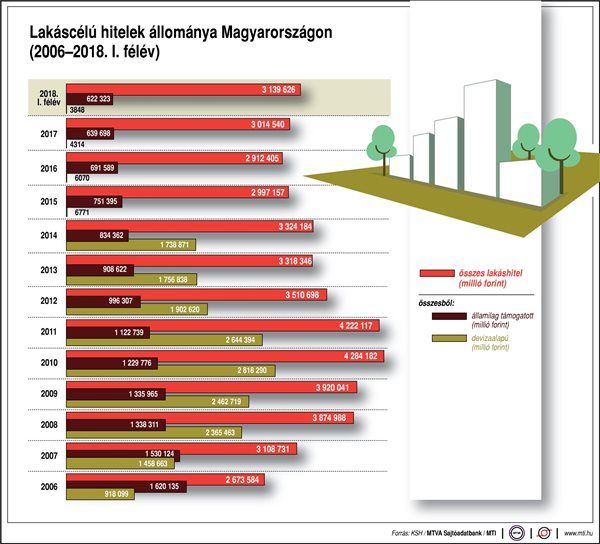

A fenti ábrán jól látható az elmúlt 12 év lakáscélú hiteleinek állománya. Az utóbbi évek egyik legfontosabb változása, hogy a devizaalapú lakáshitelek az államilag támogatotthoz képest szinte elképesztő mértékben csökkentek, valamint 2015-től jól láthatóan nőni kezdett a már korábban említett hitelvállalási kedv.

Az otthonteremtés szempontjából a leginkább kedvező hitelkonstrukciónak a CSOK-kal felvehető, ingatlanra felhasználható hitel számít, melyről korábban már egy nagyobb hangvételű összefoglalót írtunk oldalunkon.

A CSOK csak az elmúlt éveben közel harmincezer család számára nyújtott támogatást a gyermekvállalás mellett jelentkező otthonteremtési költségek minimalizálásához. Ezzel együtt 2015-től közel 95 ezer család valósíthatta meg álmait a kedvező feltételű Családi Otthonteremtési Kedvezménnyel. Az elmúlt négy évben összesen 274 milliárd forintot használhattak fel a CSOK keretében a családok otthonteremtésre. Az intézkedés egyaránt kedvező hatást gyakorol a demográfiai folyamatokra és a gazdaságra. A támogatásban részesülő családok 230 ezer gyermeket nevelnek, valamint további 45 ezer gyermeket vállaltak.

A szuper kedvező, bármire felhasználható hitel

Az elmúlt időszak egyik legnépszerűbb hitelkonstrukciója – melyet a reklámokból már valószínűleg jól ismerhetünk – a fogyasztási hitel. Kihelyezése igen gyors ütemben nő. A fogyasztási hitelek keretei között megkülönböztethetünk személyi hitelt, illetve szabad felhasználású jelzáloghitelt. Így tehát jogos a kérdés: melyiket érdemes felvenni?

A szabad felhasználású jelzáloghitelt – mint ahogy arról neve is árulkodik – ugyanúgy arra költjük, amire akarjuk, mint a személyi hitelt, azonban utóbbi igénylése jelentősen egyszerűbb. Amíg a személyi kölcsönt kizárólag jövedelmünkkel biztosítjuk, ez válik tehát a fedezetté, míg a szabad felhasználású párja esetén ingatlant kell terhelni rá, ezzel ingatlanunk tehermentessége megszűnik. A személyi kölcsön sokszor már az igénylés után pár órával a bankszámlánkon landol, a szabad felhasználású hitel igénylése viszont sokkalta hosszadalmasabb.

A két opció közül a szabad felhasználású hitel legnagyobb előnyét az alacsony kamatok jelentik: a jelzálogjog miatt a banknak kevésbé kockázatos kihelyezni a szabad felhasználású jelzáloghitelt. A személyi hitel javára viszont az a tény írható, hogy nem csak kis, hanem akár nagy összegben is felvehető, míg a szabad felhasználású jelzáloghitel nem igényelhető alacsony összegben.

A jelenlegi magyar tendencia szerint úgy gondoljuk, a fedezetmentesség, valamint az egyszerűség a nyerő: míg a szabad felhasználású jelzáloghitelek kihelyezése jelenleg változatlan ütemű, a személyi hitelek felvétele durván megugrott az utóbbi 4 évben.